逆ドルコスト平均法(投資信託の売却単位)

×

[PR]上記の広告は3ヶ月以上新規記事投稿のないブログに表示されています。新しい記事を書く事で広告が消えます。

コメント

ただいまコメントを受けつけておりません。

逆ドルコスト平均法(投資信託の売却単位)

下がってもうれしいけど出口戦略は?と証券会社を選ぶ基準で触れた投資信託の売却単位について考えます。

ちなみに買付は時間分散で金額単位が有効という結果が得られています。

【方法】

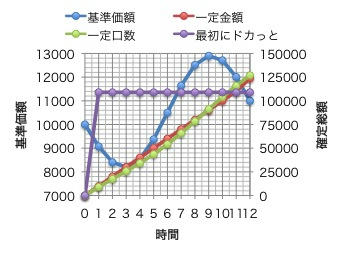

同じ積立額・口数(どちらも12万)という条件からスタート。

基準価額を年間10%上昇しつつ20%変動する相場としてサインカーブと一次関数でモデル化。

①一定金額:1万円

②一定口数:1万口

を12ヶ月に分けて売却した場合の最終的な確定総額を比較。

※①については残高が1万円未満、および12ヶ月目に1万円以上の場合すべて売却。

また、参考のため

③最初にドカッと:1ヶ月目に全部売却

を追加。

【ケース1】1年間相場が上昇し続けた場合

この場合は一定金額の方が僅かですが確定総額が高くなりました。

【ケース2】プラマイ半々の場合

この場合は一定口数の方が確定総額が高くなりました。

【ケース3】ケース2を上下反転させた場合

この場合も一定口数の方が確定総額が高くなりました。

【逆ドルコスト平均法のまとめ】

買付と違って、売却の金額単位と口数単位では相場環境によって最適な方法が異なる。(確定総額で考えるから。ドルコストと同じように平均価格で考えると口数が有利っぽい。)

上記の結果からどちらがよいか確定的なことは言えませんが、筆者が口数単位が望ましいと考える理由は、「向こう何年間に分けて売却する」という見通しが最初から立てられることです。言い換えれば金額単位は長持ちするかもしれないしすぐに底をつくかもしれないということです。

もちろん毎月一定額の生活費がほしいと考える方もみえるかと思います。なので個人のスタイル次第だと思います。

どちらにせよ、時間分散は資産分散と違ってリスク自体を減らすことはできませんが、ランダムな相場に柔軟に対応できるロバストなシステムだと思います。インデックス投資はそのような合理性を追求する姿勢が大切だと思います。

ちなみに買付は時間分散で金額単位が有効という結果が得られています。

【方法】

同じ積立額・口数(どちらも12万)という条件からスタート。

基準価額を年間10%上昇しつつ20%変動する相場としてサインカーブと一次関数でモデル化。

①一定金額:1万円

②一定口数:1万口

を12ヶ月に分けて売却した場合の最終的な確定総額を比較。

※①については残高が1万円未満、および12ヶ月目に1万円以上の場合すべて売却。

また、参考のため

③最初にドカッと:1ヶ月目に全部売却

を追加。

【ケース1】1年間相場が上昇し続けた場合

この場合は一定金額の方が僅かですが確定総額が高くなりました。

【ケース2】プラマイ半々の場合

この場合は一定口数の方が確定総額が高くなりました。

【ケース3】ケース2を上下反転させた場合

この場合も一定口数の方が確定総額が高くなりました。

【逆ドルコスト平均法のまとめ】

買付と違って、売却の金額単位と口数単位では相場環境によって最適な方法が異なる。(確定総額で考えるから。ドルコストと同じように平均価格で考えると口数が有利っぽい。)

上記の結果からどちらがよいか確定的なことは言えませんが、筆者が口数単位が望ましいと考える理由は、「向こう何年間に分けて売却する」という見通しが最初から立てられることです。言い換えれば金額単位は長持ちするかもしれないしすぐに底をつくかもしれないということです。

もちろん毎月一定額の生活費がほしいと考える方もみえるかと思います。なので個人のスタイル次第だと思います。

どちらにせよ、時間分散は資産分散と違ってリスク自体を減らすことはできませんが、ランダムな相場に柔軟に対応できるロバストなシステムだと思います。インデックス投資はそのような合理性を追求する姿勢が大切だと思います。

コメント

カレンダー

最新記事

最新コメント

リンク

ブログ内検索

アーカイブ

ブログ内インデックス

プロフィール

HN:

Rocky

性別:

男性

職業:

技術系

PR