インデックスファンド&分散投資に必要な銘柄数は?

×

[PR]上記の広告は3ヶ月以上新規記事投稿のないブログに表示されています。新しい記事を書く事で広告が消えます。

コメント

ただいまコメントを受けつけておりません。

インデックスファンド&分散投資に必要な銘柄数は?

#相当前のネタですがグダグダでノビノビになっていました。

第144回 株式ポートフォリオの銘柄数について(2011/02/18 楽天証券)

この記事は特にインデックス投資に向けたメッセージではありませんが(むしろ"プロ"のアクティブマネジャーへの批判)、私なりにインデックス投資に焼き直して考えます。

インデックスファンドの運用手法は以下の住信AM(現三井住友TAM)のコラムに詳しいです。

インデックスファンドの運用手法(完全法、準完全法)

インデックスファンドの運用手法(最適化法)

インデックスファンドの運用手法(層化抽出法)

市場を丸ごと買うというインデックス投資本来の趣旨では基本的に全銘柄を買うべきですが、上記のような手法があるように、なかなか難しいのが現実ではないかと思います。

ではどれくらい銘柄があれば十分な分散ができるかを考えます。山崎氏の指摘にもありますが、各銘柄が独立事象(相関係数=0)で等リスク等配分を仮定すると、単純に光子統計的に考えればリスクは1/√nで減少します(以下分散リスクとする)。したがって誤差を10%(リスクを1/10)以下に抑えるならばnは100以上ほしいところですが、リスクの中に存在するnに依存しないオフセット成分、ウォール街のランダムウォーカーで言うシステマティックリスクが乗っているとすると、nを大きくしてもサチることになります(システマティックリスクに漸近する)。このシステマティックリスクが山崎氏の「程度の差はあっても一緒に動くことが多い」ことを反映しています。(相関係数=0と相関係数≠0の部分を切り離して考えていることになる。)

TOPIXなど既存の全銘柄インデックスには適用できませんが、何かテーマに特化したインデックスを新規組成する場合は、「n増しによるリスク低減」と、「インデックスファンド組成のコスト」でnを最適化する必要があると思います。nの下限は統計で決まり上限はコストで決まると考えられます。

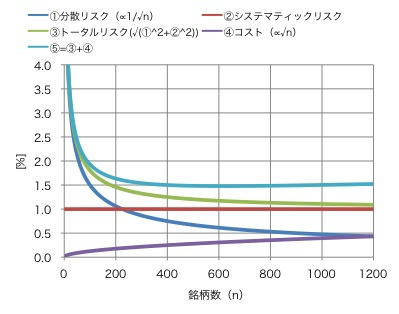

(1)ベースモデル(銘柄数(n)とリスクとコストの関係のイメージ。あくまで私のイメージであり数値は適当です。)

分散リスクは1/√nに比例(単体で15%)、システマティックリスクはconstant(1%)、実際どうなっているかわかりませんがコストは√nに比例すると仮定しています(nが大きくなれば売買効率がよくなりそうだから)。また分散リスクとシステマティックリスクの自乗和のルートをトータルリスクとしています。この場合、nが大きくなるにつれてトータルリスクは分散効果よりもシステマティックリスクが支配的になり、一方でコストは増加し続けます。ここで⑤の「リスク+コスト」を新たな目的関数とすると、⑤が極小値をとるn=370が最も効率のよい銘柄数ということになります(正しい計算はSTAMやeMAXISのマネジャーさんにお任せします(^_^))。

(2)システマティックリスクが増加した場合

次に最近の連動性の高まりを受けて、システマティックリスクを2%として計算しました。

この場合はn=260で(1)より小さくなりました。システマティックリスクが分散リスクに対して相対的に大きくなり、分散の効率が低下した結果を反映しています。

(3)分散リスクの低減割合が減少した場合

また連動性の高まりを別の方法で再現するために、分散リスクを1/n^(1/3)に比例するとして計算しました(1/3はテキトーです)。

この場合はn=1060が最も効率のよい銘柄数となりました。やはり相関が高いと必要な銘柄数は増加するようです。

(2)と(3)は一見矛盾しているように思えますが、連動性が高いと分散は効果が低いor効率が悪いと考えることにします。

(4)コストが低下した場合

少しそれますが、nあたりのコストを半分にした場合はどうなるか計算しました。

この場合はn=620で(1)より大きくなりました。これはコストで浮いた分をnに振り分けて少しでもトータルリスクを下げようとしています。

ここで出てきた変数

◆分散の効率性を決めるベキとその係数(一銘柄あたりのσ)

◆市場が内包する連動性を決めるシステマティックリスク

◆コストの重要性を決めるベキとその係数

現実の市場にフィッティングをかけることでこれらを精度よく決めることができたらおもしろいと思います。

個人的にはインデックスファンドであれば無理に銘柄を増やさずその分コストを低くしてくれればオッケーな気がします。しかし例えば中国関連株50ETFのような上位10銘柄で50%を占めるようなことは避けたいです。ワガママで申し訳ありませんが、時価総額加重ではなく等配分がよいです。むしろ割安度に応じて自動的に重みづけしてもいいのではないかと思います(もはやアクティブファンド?)。よく言われる「時価総額の何%をカバー」とかもあまり気にしていません。

別にMSCIやS&Pだからよいインデックスというわけでもないと思うので、日興AMのマネジャーさんが自分でこのようなバリュー株インデックスファンドを作って運用してくれれば私は買いです(少し前から日興AMを押しています(^_^))。

(関連記事)

相関係数とσ(2)

第144回 株式ポートフォリオの銘柄数について(2011/02/18 楽天証券)

この記事は特にインデックス投資に向けたメッセージではありませんが(むしろ"プロ"のアクティブマネジャーへの批判)、私なりにインデックス投資に焼き直して考えます。

インデックスファンドの運用手法は以下の住信AM(現三井住友TAM)のコラムに詳しいです。

インデックスファンドの運用手法(完全法、準完全法)

インデックスファンドの運用手法(最適化法)

インデックスファンドの運用手法(層化抽出法)

市場を丸ごと買うというインデックス投資本来の趣旨では基本的に全銘柄を買うべきですが、上記のような手法があるように、なかなか難しいのが現実ではないかと思います。

ではどれくらい銘柄があれば十分な分散ができるかを考えます。山崎氏の指摘にもありますが、各銘柄が独立事象(相関係数=0)で等リスク等配分を仮定すると、単純に光子統計的に考えればリスクは1/√nで減少します(以下分散リスクとする)。したがって誤差を10%(リスクを1/10)以下に抑えるならばnは100以上ほしいところですが、リスクの中に存在するnに依存しないオフセット成分、ウォール街のランダムウォーカーで言うシステマティックリスクが乗っているとすると、nを大きくしてもサチることになります(システマティックリスクに漸近する)。このシステマティックリスクが山崎氏の「程度の差はあっても一緒に動くことが多い」ことを反映しています。(相関係数=0と相関係数≠0の部分を切り離して考えていることになる。)

TOPIXなど既存の全銘柄インデックスには適用できませんが、何かテーマに特化したインデックスを新規組成する場合は、「n増しによるリスク低減」と、「インデックスファンド組成のコスト」でnを最適化する必要があると思います。nの下限は統計で決まり上限はコストで決まると考えられます。

(1)ベースモデル(銘柄数(n)とリスクとコストの関係のイメージ。あくまで私のイメージであり数値は適当です。)

分散リスクは1/√nに比例(単体で15%)、システマティックリスクはconstant(1%)、実際どうなっているかわかりませんがコストは√nに比例すると仮定しています(nが大きくなれば売買効率がよくなりそうだから)。また分散リスクとシステマティックリスクの自乗和のルートをトータルリスクとしています。この場合、nが大きくなるにつれてトータルリスクは分散効果よりもシステマティックリスクが支配的になり、一方でコストは増加し続けます。ここで⑤の「リスク+コスト」を新たな目的関数とすると、⑤が極小値をとるn=370が最も効率のよい銘柄数ということになります(正しい計算はSTAMやeMAXISのマネジャーさんにお任せします(^_^))。

(2)システマティックリスクが増加した場合

次に最近の連動性の高まりを受けて、システマティックリスクを2%として計算しました。

この場合はn=260で(1)より小さくなりました。システマティックリスクが分散リスクに対して相対的に大きくなり、分散の効率が低下した結果を反映しています。

(3)分散リスクの低減割合が減少した場合

また連動性の高まりを別の方法で再現するために、分散リスクを1/n^(1/3)に比例するとして計算しました(1/3はテキトーです)。

この場合はn=1060が最も効率のよい銘柄数となりました。やはり相関が高いと必要な銘柄数は増加するようです。

(2)と(3)は一見矛盾しているように思えますが、連動性が高いと分散は効果が低いor効率が悪いと考えることにします。

(4)コストが低下した場合

少しそれますが、nあたりのコストを半分にした場合はどうなるか計算しました。

この場合はn=620で(1)より大きくなりました。これはコストで浮いた分をnに振り分けて少しでもトータルリスクを下げようとしています。

ここで出てきた変数

◆分散の効率性を決めるベキとその係数(一銘柄あたりのσ)

◆市場が内包する連動性を決めるシステマティックリスク

◆コストの重要性を決めるベキとその係数

現実の市場にフィッティングをかけることでこれらを精度よく決めることができたらおもしろいと思います。

個人的にはインデックスファンドであれば無理に銘柄を増やさずその分コストを低くしてくれればオッケーな気がします。しかし例えば中国関連株50ETFのような上位10銘柄で50%を占めるようなことは避けたいです。ワガママで申し訳ありませんが、時価総額加重ではなく等配分がよいです。むしろ割安度に応じて自動的に重みづけしてもいいのではないかと思います(もはやアクティブファンド?)。よく言われる「時価総額の何%をカバー」とかもあまり気にしていません。

別にMSCIやS&Pだからよいインデックスというわけでもないと思うので、日興AMのマネジャーさんが自分でこのようなバリュー株インデックスファンドを作って運用してくれれば私は買いです(少し前から日興AMを押しています(^_^))。

(関連記事)

相関係数とσ(2)

コメント

カレンダー

最新記事

最新コメント

リンク

ブログ内検索

アーカイブ

ブログ内インデックス

プロフィール

HN:

Rocky

性別:

男性

職業:

技術系

PR