STAM×eMAXIS(運用差の時間依存)

×

[PR]上記の広告は3ヶ月以上新規記事投稿のないブログに表示されています。新しい記事を書く事で広告が消えます。

コメント

ただいまコメントを受けつけておりません。

STAM×eMAXIS(運用差の時間依存)

インデックス投資を始めて2年になります。すでに1月が終わりましたが、2011年12月時点の資産クラス別構成を細分化した銘柄別構成とその損益は以下のようになります。

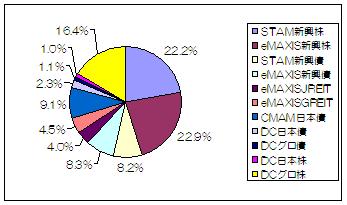

【銘柄別構成(基準日2011/12/30)】

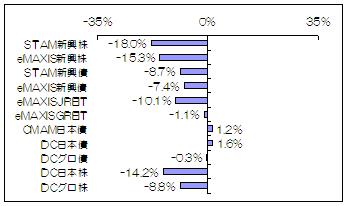

【銘柄別損益(基準日2011/12/30)】

新興株、新興債でスタムとイーマックスの差が開いています。

ただ、積立ではローパス処理によって何を見ているのかわからなくなります。

①長期的な運用差か短期的(局所的)な運用差か(運用の優劣に時間依存があるか)

②ひと月のうち時間をずらしている効果か

これらを定量的に分離するにはどうすればよいか。

以前①について期間によるバラツキを推定し、また②について日付の寄与を検証しましたが、前者は根拠と時間依存が不十分でしたので、ここで改めて考えたいと思います。

つまり、期間の取り方で変わる見かけのパフォーマンスを比較するにはどうすればよいか。

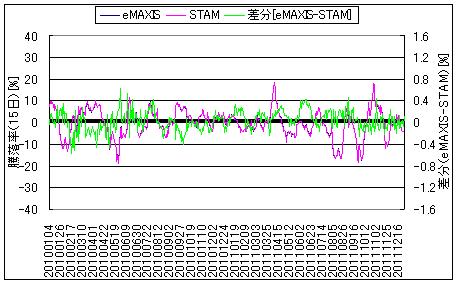

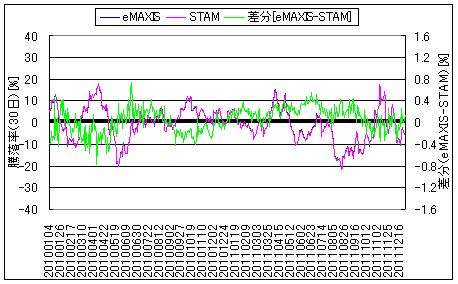

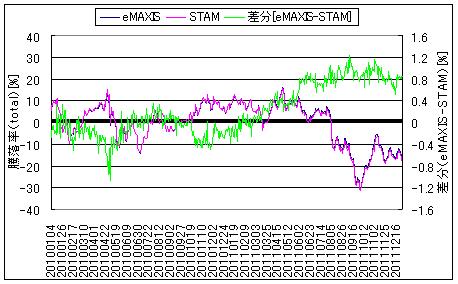

以下はSTAMとeMAXIS新興株の2010-2011年の基準価額において、期間を固定し、横軸の日付までの騰落率を時間軸方向へスキャンしたものです。期間別銘柄間時系列推移とでも言いましょうか。

ウォール街のランダムウォーカーの計算は、これを期間で規格化したもの(移動平均)のマックスミニマムと平均を算出し、長期投資の優位性(長期的な右肩上がりを仮定した場合のローパスフィルタ効果)を説いたものです。

【期間:15日】

【期間:30日】

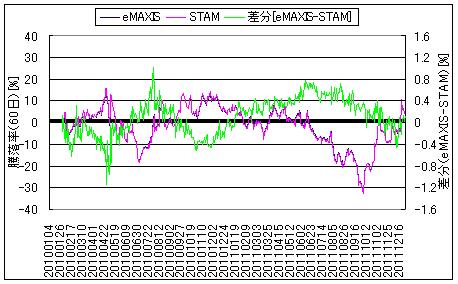

【期間:60日】

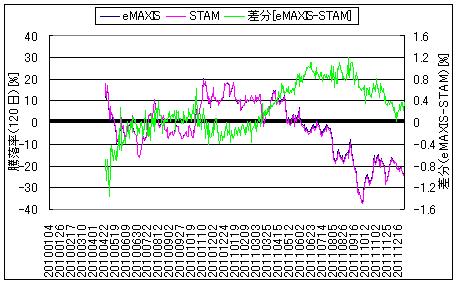

【期間:120日】

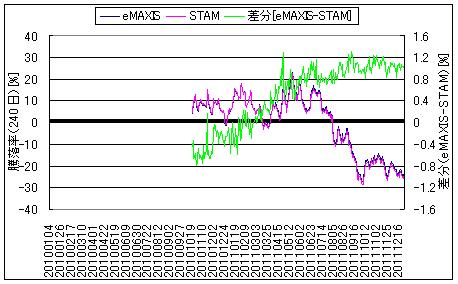

【期間:240日】

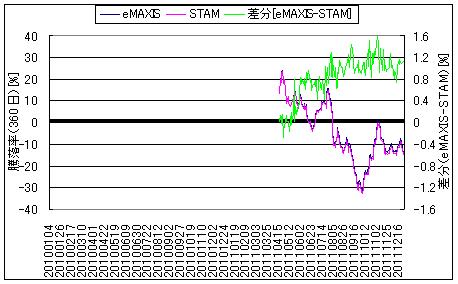

【期間:360日】

これらを見ると、2011年12月時点の差には240日から360日(もしくはそれ以上)前の積立分が効いていると考えられます(逆に120日以前は効いていない)。

また、2011年6月ごろはほとんど直前までの積立分がeMAXIS優位に働いていたことになります。一方2010年11月ごろはSTAMに寄与する成分があったことがわかります。

他に、2011年3月ごろはどの期間も差分が小さく、トータルの差はなかったと考えられます。

おそらく、これらを期間で重みづけ平均したものがその時点でのトータルの差になるはずです。

(正確には期間を連続的にして積分する必要がありそう。少なくとも期間の取り方を均等にすべきだったかもしれない。というかこんな回りくどいことをせずに単純に1日単位の騰落率の差を積分するだけでよかった気がする。)

【トータル】

なるほど、そんな感じの絵になりました。やはり①の寄与は1%程度と見積もられます(残りの2%弱が②の成分)。

つまり、2010年11月から2011年6月までの期間(傾きのある部分)に現在の運用差を決定付ける原因があったものと推定されます。これが求めたかった①の時間成分です。

同じインデックスが対象とはいえ、運用でこれだけバラつくと信託報酬だけでは判断できないと感じます。

ところで、騰落率と差分には軸対称の傾向があるように見えます。上昇時はSTAMが強く、下落時はeMAXISが強い。これが原因を探るヒントになるかもしれません。

その他気づく点として、期間15日の騰落率がちょうどひと月くらいのピッチで振動しているのが②の月内時間分散の偏りを表しているような気がします。これがたまたま月の前半後半でハマっているのでしょう。

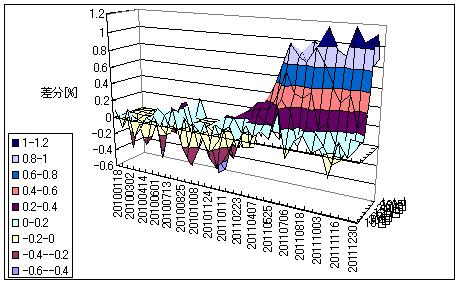

最後に、差分を期間と時系列を軸としてコントアで表します。

(時系列を1日単位で表示させるのはソフトの表示能力を超えるので15日間隔で間引いています。)

【差分マップ】

(関連記事)

積立日とファンド選択で揺れる合理性とfeelingのシーソーゲーム

STAM新興株とeMAXIS新興株のパフォーマンスのバラツキ

積立日の設定について(日付編)

時間分散と銘柄分散の効果

リスクは投資期間に依存する・・・?

【銘柄別構成(基準日2011/12/30)】

【銘柄別損益(基準日2011/12/30)】

新興株、新興債でスタムとイーマックスの差が開いています。

ただ、積立ではローパス処理によって何を見ているのかわからなくなります。

①長期的な運用差か短期的(局所的)な運用差か(運用の優劣に時間依存があるか)

②ひと月のうち時間をずらしている効果か

これらを定量的に分離するにはどうすればよいか。

以前①について期間によるバラツキを推定し、また②について日付の寄与を検証しましたが、前者は根拠と時間依存が不十分でしたので、ここで改めて考えたいと思います。

つまり、期間の取り方で変わる見かけのパフォーマンスを比較するにはどうすればよいか。

以下はSTAMとeMAXIS新興株の2010-2011年の基準価額において、期間を固定し、横軸の日付までの騰落率を時間軸方向へスキャンしたものです。期間別銘柄間時系列推移とでも言いましょうか。

ウォール街のランダムウォーカーの計算は、これを期間で規格化したもの(移動平均)のマックスミニマムと平均を算出し、長期投資の優位性(長期的な右肩上がりを仮定した場合のローパスフィルタ効果)を説いたものです。

【期間:15日】

【期間:30日】

【期間:60日】

【期間:120日】

【期間:240日】

【期間:360日】

これらを見ると、2011年12月時点の差には240日から360日(もしくはそれ以上)前の積立分が効いていると考えられます(逆に120日以前は効いていない)。

また、2011年6月ごろはほとんど直前までの積立分がeMAXIS優位に働いていたことになります。一方2010年11月ごろはSTAMに寄与する成分があったことがわかります。

他に、2011年3月ごろはどの期間も差分が小さく、トータルの差はなかったと考えられます。

おそらく、これらを期間で重みづけ平均したものがその時点でのトータルの差になるはずです。

(正確には期間を連続的にして積分する必要がありそう。少なくとも期間の取り方を均等にすべきだったかもしれない。というかこんな回りくどいことをせずに単純に1日単位の騰落率の差を積分するだけでよかった気がする。)

【トータル】

なるほど、そんな感じの絵になりました。やはり①の寄与は1%程度と見積もられます(残りの2%弱が②の成分)。

つまり、2010年11月から2011年6月までの期間(傾きのある部分)に現在の運用差を決定付ける原因があったものと推定されます。これが求めたかった①の時間成分です。

同じインデックスが対象とはいえ、運用でこれだけバラつくと信託報酬だけでは判断できないと感じます。

ところで、騰落率と差分には軸対称の傾向があるように見えます。上昇時はSTAMが強く、下落時はeMAXISが強い。これが原因を探るヒントになるかもしれません。

その他気づく点として、期間15日の騰落率がちょうどひと月くらいのピッチで振動しているのが②の月内時間分散の偏りを表しているような気がします。これがたまたま月の前半後半でハマっているのでしょう。

最後に、差分を期間と時系列を軸としてコントアで表します。

(時系列を1日単位で表示させるのはソフトの表示能力を超えるので15日間隔で間引いています。)

【差分マップ】

(関連記事)

積立日とファンド選択で揺れる合理性とfeelingのシーソーゲーム

STAM新興株とeMAXIS新興株のパフォーマンスのバラツキ

積立日の設定について(日付編)

時間分散と銘柄分散の効果

リスクは投資期間に依存する・・・?

コメント

カレンダー

最新記事

最新コメント

リンク

ブログ内検索

アーカイブ

ブログ内インデックス

プロフィール

HN:

Rocky

性別:

男性

職業:

技術系

PR