投資信託は割高?

×

[PR]上記の広告は3ヶ月以上新規記事投稿のないブログに表示されています。新しい記事を書く事で広告が消えます。

コメント

ただいまコメントを受けつけておりません。

投資信託は割高?

「インデックス投資を薦めることのむずかしさ」で述べたように、投資信託が敬遠される理由に信託報酬があると思います。

投資信託の信託報酬について、日本株の株式取引手数料と比較して改めて考えてみます。

信託報酬は「%/年」で表され、日々の基準価額から引かれるほぼエクスポネンシャルのMax複利です。一方株式取引手数料はそのときだけのオフセット成分です。

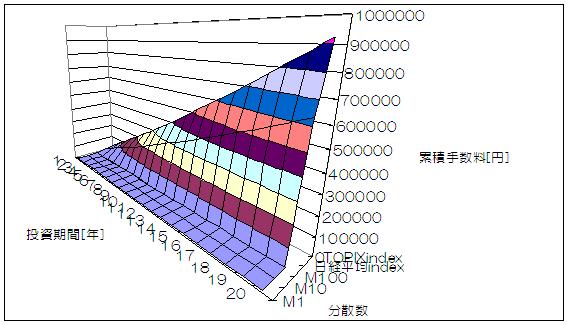

この時点で割高なのは想像できますが、投資信託に対してマニュアルで分散した場合の分散数と投資期間を軸としてトータルの手数料を考えます。

投資信託はCMAM日本株とニッセイ225、株式取引手数料はSBIの体系を採用します(アクティブプランならどんなに分散しても1日の約定代金合計額で手数料が決まる)。

最初に1000万円を投資することとし、マニュアル分散は分散数で均等配分。日本株の期待リターンは、、、実際マイナスなんですが配当くらいの2%とします。

「買うとき+持っているとき+売るとき」のすべての手数料を合計した結果、

(累積手数料の時間依存)

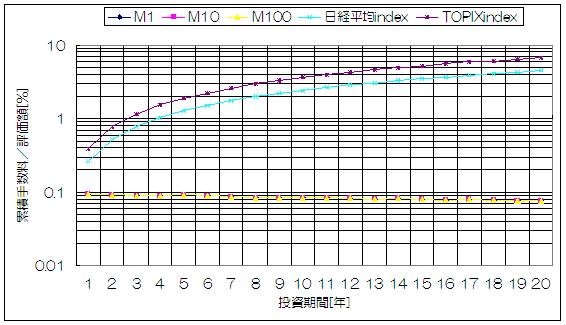

(累積手数料/評価額の時間依存)

このように日本株ではマニュアル分散が文字通りケタ違いに低コストです。

しかも長期投資になればなるほど差が開き、投資信託ではアバウトには評価額の「信託報酬×時間」程度の割合を手数料として支払うことになります(後述するようにリターンにも依存します)。

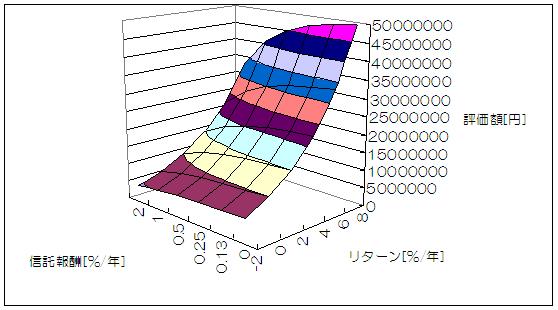

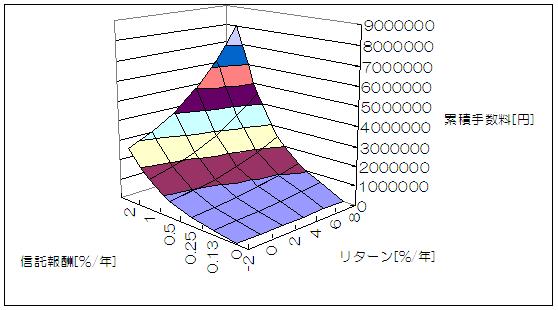

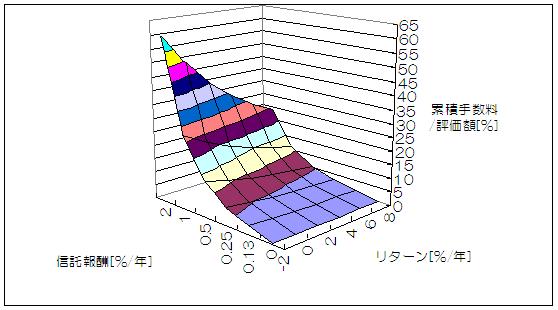

次に投資信託において、信託報酬とリターンを軸として最初に1000万円を投資した場合の20年後の「評価額」、「累積手数料」、「累積手数料/評価額」のマップを示します。

(評価額マップ)

(累積手数料マップ)

(累積手数料/評価額マップ)

最後のグラフ、手数料の評価額に対する割合は信託報酬とリターンに依存しています。これは信託報酬がそのときの評価額(リターンで増減した分)に対してかかる割合成分(マイナス複利)であるから。

数式で考えると、

∑[An-1(1+r)-An-1(1+r-s)]/An-1(1+r-s)

=∑[A0(1+r-s)^(n-2)s]/A0(1+r-s)^(n-1)

=(1-(1+r-s)^(n-1))s/((1+r-s)^(n-1)(1-(1+r-s)))

n>>1,|r-s|<<1として展開

=ns/(1+n(r-s))

リターンより信託報酬の方が感度が高く、割合は時間とともにs/(r-s)に収束することがわかります。

またリターンがマイナスでも、信託報酬は容赦なく我々の資産を喰っていきます(評価額が増えないので累積手数料の絶対値は小さくなります)。

この他に、売買の実費や管理・保管費用等も実質コスト、隠れコストとして別途我々の負担です。

以上は日本株に限った話ではありませんが、この割の合わなささが私のアセットアロケーションで日本株が少ない理由のひとつです(ETFならこのコストは比較的抑えられます)。

しかし投資信託(インデックス)のよいところは、グロ株、新興株、債券など、個人が環境的にもコスト的にも手を出しにくい投資対象に日本株と大きくは変わらないコストで分散投資できることだと考えます。

インデックスファンドを選ぶ理由についてのまとめはまだどこかでやりたいと思います。

(関連記事)

インデックス投資を薦めることのむずかしさ

複利

コストの影響

投資信託の信託報酬について、日本株の株式取引手数料と比較して改めて考えてみます。

信託報酬は「%/年」で表され、日々の基準価額から引かれるほぼエクスポネンシャルのMax複利です。一方株式取引手数料はそのときだけのオフセット成分です。

この時点で割高なのは想像できますが、投資信託に対してマニュアルで分散した場合の分散数と投資期間を軸としてトータルの手数料を考えます。

投資信託はCMAM日本株とニッセイ225、株式取引手数料はSBIの体系を採用します(アクティブプランならどんなに分散しても1日の約定代金合計額で手数料が決まる)。

最初に1000万円を投資することとし、マニュアル分散は分散数で均等配分。日本株の期待リターンは、、、実際マイナスなんですが配当くらいの2%とします。

「買うとき+持っているとき+売るとき」のすべての手数料を合計した結果、

(累積手数料の時間依存)

(累積手数料/評価額の時間依存)

このように日本株ではマニュアル分散が文字通りケタ違いに低コストです。

しかも長期投資になればなるほど差が開き、投資信託ではアバウトには評価額の「信託報酬×時間」程度の割合を手数料として支払うことになります(後述するようにリターンにも依存します)。

次に投資信託において、信託報酬とリターンを軸として最初に1000万円を投資した場合の20年後の「評価額」、「累積手数料」、「累積手数料/評価額」のマップを示します。

(評価額マップ)

(累積手数料マップ)

(累積手数料/評価額マップ)

最後のグラフ、手数料の評価額に対する割合は信託報酬とリターンに依存しています。これは信託報酬がそのときの評価額(リターンで増減した分)に対してかかる割合成分(マイナス複利)であるから。

数式で考えると、

∑[An-1(1+r)-An-1(1+r-s)]/An-1(1+r-s)

=∑[A0(1+r-s)^(n-2)s]/A0(1+r-s)^(n-1)

=(1-(1+r-s)^(n-1))s/((1+r-s)^(n-1)(1-(1+r-s)))

n>>1,|r-s|<<1として展開

=ns/(1+n(r-s))

リターンより信託報酬の方が感度が高く、割合は時間とともにs/(r-s)に収束することがわかります。

またリターンがマイナスでも、信託報酬は容赦なく我々の資産を喰っていきます(評価額が増えないので累積手数料の絶対値は小さくなります)。

この他に、売買の実費や管理・保管費用等も実質コスト、隠れコストとして別途我々の負担です。

以上は日本株に限った話ではありませんが、この割の合わなささが私のアセットアロケーションで日本株が少ない理由のひとつです(ETFならこのコストは比較的抑えられます)。

しかし投資信託(インデックス)のよいところは、グロ株、新興株、債券など、個人が環境的にもコスト的にも手を出しにくい投資対象に日本株と大きくは変わらないコストで分散投資できることだと考えます。

インデックスファンドを選ぶ理由についてのまとめはまだどこかでやりたいと思います。

(関連記事)

インデックス投資を薦めることのむずかしさ

複利

コストの影響

コメント

カレンダー

最新記事

最新コメント

リンク

ブログ内検索

アーカイブ

ブログ内インデックス

プロフィール

HN:

Rocky

性別:

男性

職業:

技術系

PR